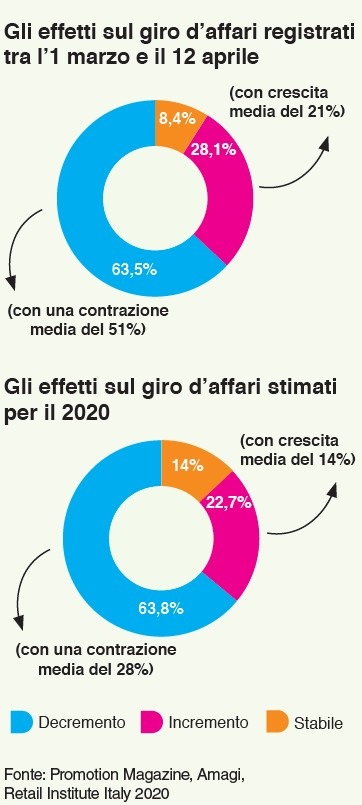

Nel periodo 1 marzo – 12 aprile 2020 il 63,5% delle aziende ha subito un decremento nel giro d’affari (mediamente del 51%), l’8,4% lo ha mantenuto stabile, mentre il 28,1% lo ha visto incrementare (mediamente del 21%).

Il dato positivo è legato alla quota consistente dei rispondenti – circa il 33% – che appartengono al settore food & beverage. I settori più penalizzati sono l’automotive, il retail non food e l’abbigliamento. La proiezione sull’anno è in linea con la perdita nel periodo 1 marzo – 12 aprile: il 63,8% dei manager ritiene di registrare un decremento (in media del 28%), il 13,5% di mantenere stabile il giro d’affari e il 22,7% di attendersi una chiusura d’anno in crescita (in media del 14%). Nei 43 giorni fotografati, che hanno rappresentato il clou dell’emergenza, il 42% delle aziende aveva in corso delle campagne di marketing e comunicazione, la maggior parte sui canali social (85,8%) e sul web (79,5%), seguite da campagne sui media tradizionali (56,8%), programmi di fidelizzazione digitale (45,8%) e pr (45,2%). Le altre tipologie di attività, dai concorsi (sia on pack sia digitali) ai cataloghi a premi, dai collezionamenti di breve periodo (special e short collection) ai programmi di couponing al premio certo all’acquisto e alle campagne di incentivazione, erano programmate in questo periodo mediamente dal 30% delle aziende.

Il dato positivo è legato alla quota consistente dei rispondenti – circa il 33% – che appartengono al settore food & beverage. I settori più penalizzati sono l’automotive, il retail non food e l’abbigliamento. La proiezione sull’anno è in linea con la perdita nel periodo 1 marzo – 12 aprile: il 63,8% dei manager ritiene di registrare un decremento (in media del 28%), il 13,5% di mantenere stabile il giro d’affari e il 22,7% di attendersi una chiusura d’anno in crescita (in media del 14%). Nei 43 giorni fotografati, che hanno rappresentato il clou dell’emergenza, il 42% delle aziende aveva in corso delle campagne di marketing e comunicazione, la maggior parte sui canali social (85,8%) e sul web (79,5%), seguite da campagne sui media tradizionali (56,8%), programmi di fidelizzazione digitale (45,8%) e pr (45,2%). Le altre tipologie di attività, dai concorsi (sia on pack sia digitali) ai cataloghi a premi, dai collezionamenti di breve periodo (special e short collection) ai programmi di couponing al premio certo all’acquisto e alle campagne di incentivazione, erano programmate in questo periodo mediamente dal 30% delle aziende.

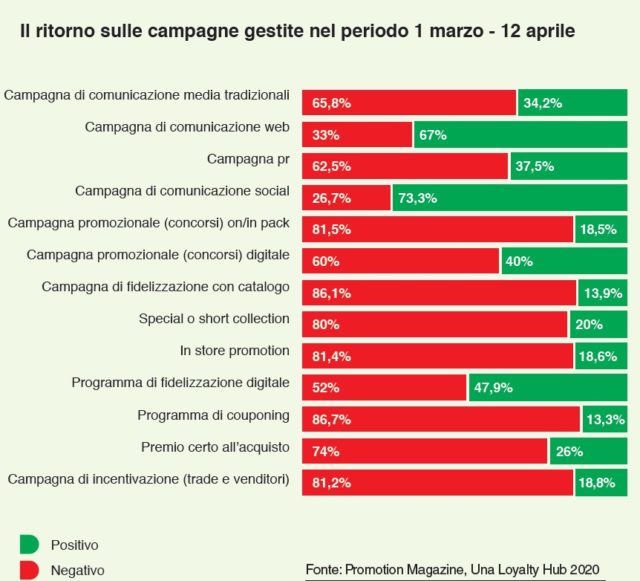

Il risultato? Performance sotto le attese per le campagne sui media tradizionali (il 71,4% ha espresso un voto negativo/ molto negativo), i concorsi on pack (per il 75% degli intervistati), i concorsi digitali (65,2%), i programmi di fidelizzazione con catalogo (69,5%), le special e short collection (66,6%), il couponing (75%), il premio certo all’acquisto (76,5%) e le incentivazioni (61,2%). Bene invece sono andate le campagne pr (il 58% degli intervistati ha dato un giudizio positivo/molto positivo), i programmi di fidelizzazione digitale (56,2%) e molto bene le campagne di comunicazione sul web e sui social (rispettivamente per il 78,6% e per il 70,4%).  Nonostante il bilancio altalenante, sono in netta maggioranza le aziende che investiranno in attività di marketing e comunicazione nei primi 6 mesi dopo il rientro dell’emergenza (il 64,3%) e ancor più nei successivi 12/24 mesi (il

Nonostante il bilancio altalenante, sono in netta maggioranza le aziende che investiranno in attività di marketing e comunicazione nei primi 6 mesi dopo il rientro dell’emergenza (il 64,3%) e ancor più nei successivi 12/24 mesi (il

71,2%). E chi investirà spenderà più soldi del previsto: nei primi 6 mesi il 36,3% delle aziende incrementerà gli investimenti, contro un 29,7% che li ridurrà e nei successivi 12/24 mesi spenderà di più il 42% contro il 21,6%. Gli investimenti saranno indirizzati soprattutto al mondo digitale; in particolare le piattaforme di analisi e gestione raccolgono i maggiori consensi: molto richieste saranno infatti quelle di social e digital engagement (per le quali si incrementeranno i budget da molto a moltissimo per il 52,1% degli intervistati nei primi 6 mesi terminata l’emergenza Covid-19 e per il 61% nei successivi 12/24 mesi), quelle di ecommerce e payment processing (da molto a moltissimo per il 39,6% nei primi 6 mesi seguenti l’emergenza e 50,6% nei successivi 12/24 mesi) e le piattaforme di mobile marketing (da 24,4% a 38,3%).

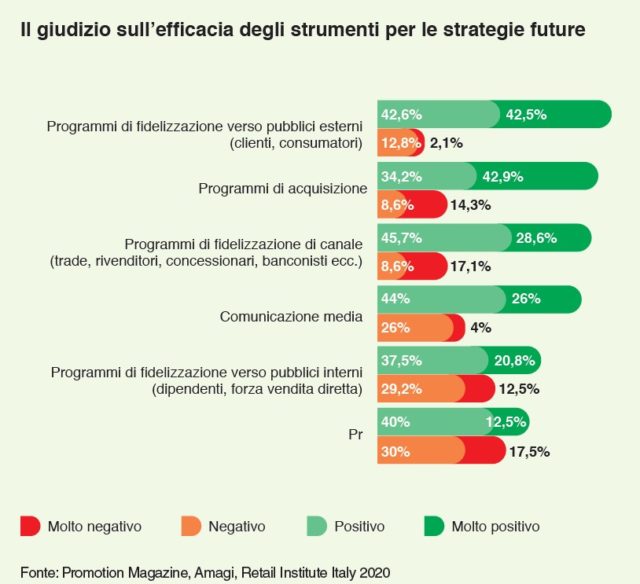

Deciso anche il ricorso ai sistemi di ingaggio e profilazione: la necessità di doversi rifornire non dal punto di vendita di fiducia ma da quello più vicino a casa e di dover optare spesso per brand non abituali, data la carenza di prodotti disponibili, ha messo in luce la fragilità della store loyalty e della brand loyalty. Le imprese dovranno recuperare terreno. Sono dunque in crescita le soluzioni di crm e customer intelligence (da molto a moltissimo per il 30,8% dei rispondenti per i primi 6 mesi 38,3% per i successivi 12/24 mesi) e i programmi di loyalty e incentive (per il 23,9% nei primi 6 mesi e per il 29,3% nei successivi 12/24 mesi). Bene anche i materiali pop e packaging (da molto a moltissimo per il 22,6% a distanza di un semestre e il 30,5% a due anni). I dati rispecchiano la convinzione che gli strumenti di marketing più indicati per le strategie future siano in primo luogo i programmi di fidelizzazione, soprattutto quelli verso i consumatori (giudicati efficaci/molto efficaci rispettivamente dall’85,1% delle aziende) e verso trade, rivenditori, concessionari e banconisti (ritenuti efficaci/molto efficaci dal 74,3% dei rispondenti). Molto bene si posizionano anche i programmi di acquisizione (efficaci/molto efficaci per il 77,1% delle aziende) e la comunicazione media (efficace/molto efficace per il 70% delle aziende).

Deciso anche il ricorso ai sistemi di ingaggio e profilazione: la necessità di doversi rifornire non dal punto di vendita di fiducia ma da quello più vicino a casa e di dover optare spesso per brand non abituali, data la carenza di prodotti disponibili, ha messo in luce la fragilità della store loyalty e della brand loyalty. Le imprese dovranno recuperare terreno. Sono dunque in crescita le soluzioni di crm e customer intelligence (da molto a moltissimo per il 30,8% dei rispondenti per i primi 6 mesi 38,3% per i successivi 12/24 mesi) e i programmi di loyalty e incentive (per il 23,9% nei primi 6 mesi e per il 29,3% nei successivi 12/24 mesi). Bene anche i materiali pop e packaging (da molto a moltissimo per il 22,6% a distanza di un semestre e il 30,5% a due anni). I dati rispecchiano la convinzione che gli strumenti di marketing più indicati per le strategie future siano in primo luogo i programmi di fidelizzazione, soprattutto quelli verso i consumatori (giudicati efficaci/molto efficaci rispettivamente dall’85,1% delle aziende) e verso trade, rivenditori, concessionari e banconisti (ritenuti efficaci/molto efficaci dal 74,3% dei rispondenti). Molto bene si posizionano anche i programmi di acquisizione (efficaci/molto efficaci per il 77,1% delle aziende) e la comunicazione media (efficace/molto efficace per il 70% delle aziende).

Web e social sono ancora i canali del futuro. Lo conferma la percentuale dei giudizi positivi (quasi un plebiscito): il 95,7% per i social e il 97,1% per il web. Sarà interessante capire se l’inevitabile sovraesposizione di comunicazioni digitali alle quali saranno esposti i consumatori potrà durare nel tempo. Se Atene piange, Sparta non ride. Anzi, il comparto degli operatori esprime una preoccupazione maggiore rispetto a brand e retailer. L’85,8% degli intervistati (81% dei quali è un c-level) è convinto di chiudere l’anno con perdite nel fatturato mediamente del 40%. Il 72,2% ha già adottato delle contromisure per far fronte alla crisi, che vanno dalla cassa integrazione alla riduzione del personale. Le agenzie più colpite sono quelle di field e quelle che operano soprattutto fuori dall’ambito alimentare (sia grocery sia industria). In particolare, come prevedibile, il settore degli eventi risulta il più penalizzato non soltanto a 6 mesi (per l’82,7% dei rispondenti) ma anche a 12/24 mesi (per il 76,6% degli intervistati). Non mancano tuttavia isole felici.

Le società in crescita, anche durante la fase più nevralgica, sono specializzate in programmi di acquisition e analytics (fornitori di piattaforme di social e digital engagement, di loyalty e promotion, soluzioni di crm e customer intelligence e direct marketing). Quelle che hanno registrato incrementi (sebbene una quota residuale sul totale, ovvero circa il 3,5%) hanno dichiarato mediamente una crescita del 48% nella fase più critica di marzo/aprile e ipotizzano di chiudere l’anno con quasi un +80%, anche operando in settori extra alimentare, come l’automotive, le assicurazioni, le finanziarie e le utility. Gli operatori si sono mostrati anche più severi dei clienti per quanto riguarda il ritorno sulle campagne gestite tra marzo e aprile: soltanto quelle web hanno un saldo positivo tra chi le giudica molto negative/negative (27,1%) e chi positive/ molto positive (54,9%) e quelle social (il 19,9% le ha ritenute assolutamente negative/negative e il 54,6% positive/molto positive).

Male tutte le altre ma per cause certamente riconducibili (anche) a fattori esogeni: per i cataloghi a premi e le short la finestra temporale esaminata (marzo/aprile) risulta troppo ridotta per avere una visione completa dei risultati; per le in store promotion vale il fatto che erano aperti soltanto i punti di vendita della distribuzione alimentare, la maggior parte dei quali aveva tra l’altro sospeso l’attività di hostess e promoter per poter gestire al meglio l’affluenza scaglionata dei clienti e la distanza di sicurezza nelle corsie; i programmi di couponing si sono scontrati con la sovente indisponibilità della merce; i programmi di incentivazione al trade e rivenditori nonpotevano essere applicati per la chiusura degli spazi commerciali non alimentari. La survey è stata anche occasione per raccogliere i punti di vista degli operatori circa la loro visione sullo scenario futuro. Gli elementi più ricorrenti che sono emersi dai commenti liberi sono la spinta alla digitalizzazione, per ridisegnare la customer journey dei consumatori in chiave sempre più omnicanale e presidiare tutta la filiera (grossisti, agenti, esercenti, consumer), una maggiore attenzione ai temi della sostenibilità e della solidarietà e un ripensamento del mondo della comunicazione in ottica di engagement.

Andrea Demodena

Dopo la frequenza di Economia e commercio in Cattolica, si iscrive a Lettere Moderne, presso l’Università Statale di Milano, laureandosi a pieni voti con una tesi in storia dell’arte contemporanea. Come giornalista ha collaborato con Juliet, Art Show, Tecniche Nuove, Condé Nast, Il Secolo XIX, Il Sole 24Ore. Dal 2000 si occupa di marketing e promozioni. Dal 2014 è direttore di Promotion.